中国网财经2月28日讯(记者 张增艳)盛禾生物近日再度向港交所递交招股书,中金公司为独家保荐人。

资料显示,盛禾生物成立于2018年,是一家用于治疗癌症和自身免疫性疾病的创新生物制药公司。尽管成立5年之久,但公司所有产品均未实现商业化,也没有相关方面的收入及利润,而港股18A规则或成为其上市融资的救命稻草。

图片来源于网络,如有侵权,请联系删除

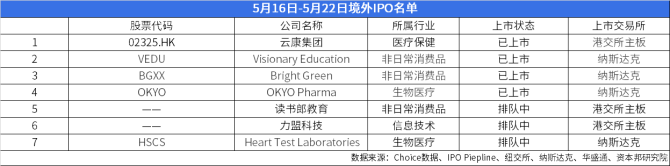

9款在研管线均位于临床及临床前

招股书显示,盛禾生物目前在研管线共包括9款产品,主要涵盖非小细胞肺癌、头颈部鳞状细胞癌、膀胱癌、胆道癌、结直肠癌以及乙型肝炎病毒等。其中,有3款被列为盛禾生物的核心产品,分别为IAP0971、IAE0972和IAH0968。

记者注意到,上述9款在研产品均位于临床前及临床试验阶段。其中,进展最快的是IAH0968,目前处于临床II期试验阶段;IAH0968中关于结直肠癌适应症的研究将于2024年1季度进入临床III期阶段。

来源:盛禾生物招股书

根据弗若斯特沙利文的数据,盛禾生物正在开发的生物制剂具有同类首创/同类最佳潜质。尤其是各类免疫疗法,包括用于治疗癌症和自身免疫性疾病的抗体细胞因子。其中,公司的IAP0971、IAE0972和IBB0979等产品是临床进展最快的抗体细胞因子候选产品。

业内人士认为,免疫疗法具有创新性,可以克服目前可用疗法中低缓解率、耐药性等缺点,同时为患者减轻经济负担,并带来相应治疗益处。不过,盛禾生物的创新药具有研发周期长、投资较大的特点,如果在研产品长期未能实现商业化,公司将面临较大的经营压力。

招股书显示,2021-2022年及2023年1-9月,公司研发开支分别为6403.3万元、5317.1万元和3399.6万元;亏损分别为7063.2万元、5198.8万元和7540.5万元。

投资人突击入股是否存利益输送

招股书显示,盛禾生物迄今为止获得两轮融资,即A轮和A+轮,分别发生于2023年8月2日和2023年9月27日,引入了投资人倚锋安盛、倚锋安禾及北京越禾,获得融资分别为2.1亿元和0.6亿元,共计2.7亿元。截至目前,倚锋安盛、倚锋安禾、北京越禾在盛禾生物的持股比例分别为9.52%、4.76%和4.09%。

来源:盛禾生物招股书

在获得A轮融资的第二天,盛禾生物就向港交所递交了招股书。需要指出的是,倚锋安盛、倚锋安禾突击入股,也引发了证监会的关注。证监会要求盛禾生物就境外发行上市备案补充材料说明上述投资人突击入股公司的原因,以及增资的对价、定价依据、公允性和合理性,是否存在利益输送等。

随着上述3位投资人先后入股,盛禾生物的现金及现金等价物获得大幅提升,由2022年末的182.1万元增至2.20亿元。

与此同时,盛禾生物的估值也获得相应提升,为14.7亿元。这意味着,在获得融资的同时,公司也刚好满足港交所对未盈利生物科技公司申请上市的要求。

根据港股《主板上市规则》第18A章的规定,公司上市时市值至少为15亿港元,同时运营资金足以应付公司由上市文件刊发日期起至少12个月所需开支的至少125%。

业务独立性遭质疑

除引入相关投资外,盛禾生物的融资渠道极其单一,主要通过南京博德获得贷款。截至2020年底、2021年底及2023年9月底,公司从南京博德得到的贷款分别为1.58亿元、1102.5万元和3436.8万元,合计超过2亿元。

此外,南京博德曾于2022年12月为盛禾生物豁免贷款1.8亿元,这一动作使其负债净额由截至2021年底的1.32亿元大幅减少至截至2022年底的150万元。

除提供高额贷款外,南京博德还是盛禾生物的5大供应商之一,两者的业务往来始于2018年。在2021-2022年及2023年前三季度,公司在南京博德的采购金额分别为3444.2万元、222.4万元和180.6万元,在采购总额中的占比分别为45.9%、7.1%和9.9%。

招股书显示,南京博德成立于2003年,主要从事小分子活性药物成分的研发、制造及销售。早在2014年,盛禾生物实控人张峰通过其控股公司向朱振飞收购了南京博德全部股权,而朱振飞自2018年盛禾(中国)生物制药成立以来一直担任其外部法律顾问。

由于盛禾生物与南京博德同属于实控人张峰,证监会对其业务独立性存疑,并要求说明:南京博德向公司提供高额贷款的原因、合规性以及无条件豁免贷款的原因及合理性;与南京博德在人员、业务、资产、财务等方面的独立性,并说明公司是否存在重大依赖风险,是否对发行上市构成实质障碍。

关于盛禾生物上市进程,中国网财经将持续保持关注。

(责任编辑:朱赫)

推荐阅读: